国際税務Vol.6 台湾ともっと仲良くなれる?~日台租税協定が制定されました~

台湾ともっと仲良くなれる?

国際税務Vol.6

~日台租税協定が制定されました~

こんにちは。だんだん春めいてきましたね。

島国に住んでいるゆえなかなか気軽に海外旅行、というわけにはいかない日本人ですが、台湾は近いのでお勧めです。帰りは沖縄より近い?と感じるほど。

さて今週は日本台湾租税協定がテーマのSUレターです。

台湾と日本

親日国で有名な台湾、実際に行ってみると日本語を話せる人が多く、

ほのぼのとした雰囲気でとても居心地の良い国です。

しかしながら日本と台湾には正式な国交がなく、

今まで両国間には租税条約は締結されていませんでした。

租税条約締結

しかしこの度、民間レベルで租税条約に相当する内容をもりこんだ租税協定が

2015年11月26日に制定され、2016年6月13日に発効、2017年1月1日より

適用開始されることになりました。

今回この主体となったのは、

・日本側が公益財団法人交流協会

・台湾側が亜東関係協会

という民間団体です。

正式な国家間の条約ではないため、このままでは課税面で何の効力もありません。

そこでこの取り決めを租税条約と同等に扱うための日本国内で法整備がなされました。

租税条約ができる前は…

今までは両国間で二重課税が生じても解消する手段がなかったのですが、

これでようやく可能になります。

国際化社会の現代において、ビジネスにおける二重課税のリスクはたくさん潜んでいます。

例えば日本から台湾に出張した場合、日本においては居住者として全世界所得が課税となります。

一方台湾においては90日までは課税なしですが、91日目以降は滞在日数分の給与は非居住者の国内源泉所得として課税されます。

結果的に2つの国で課税されてしまうことになります。

これを解消するために、外国税額控除制度というものがあるものの、わざわざ確定申告において手続きを取るのは面倒ですね。

租税条約の効果

租税条約があれば短期滞在者免税という規定により、

一定日数以下の滞在であれば滞在国の税金が免除されるシステムとなっています。

租税条約が無いということは、今まで日本―台湾間をまたいで仕事をすることの大きな足かせとなっていました。

しかし今後は滞在日数が年間183日を超えなければ、

やっと他国と同様に免税の恩恵が受けられることになりました。

これは個人にとってだけでなく、

従業員を派遣する企業にとってもより柔軟な計画が可能となるためメリットとなるでしょう。

また配当、利子、ロイヤリティーに関する源泉税率は10%となります(国内法では20%)。

これも両国の経済交流が活発になる要因になるでしょう。

多国籍グループ企業にとってもグループ内の資金調達、管理、技術サービスのやりとりがしやすくなります。

台湾に投資している日系企業が配当を増額しようとするかもしれません。

さらに、移転価格課税が行われた際、租税条約を締結していない国が相手だと、二重課税の調整が困難だったのですが、今後は双方の税務当局が移転価格調査を実施した際、相互協議手続により二重課税リスクを低減することが可能となります。

今後はビジネス面においても、どんどん台湾と交流を深めていきたいものです。

相続・事業承継Vol.6 一般社団法人と相続対策?~一般社団法人の活用~

一般社団法人と相続対策?

相続・事業承継Vol.6

~一般社団法人の活用~

こんにちは。SUパートナーズ税理士法人の乾です。

4月になり新年度スタートですね。

改正された新税制がスタートするため、これから上場会社さんのお客様から少しずつ質問が出てきたりします。

自分の中でもまだしっくりきていない新税制を回答するのは非常に神経を使います。

しかし、人間追い込まれないと何事もできないものです(泣)。上場会社のお客様があるから町の税理士事務所よりは少し早めに身につくのでしょうね。頑張りたいと思います!

今回は、前回の「一般社団法人の概要」

に続き、具体的にどう使っていくかを見ていきたいと思います。

相続税対策を考える際に個人の資産を法人に移す方法は昔から使われています。

この法人を、株式会社などではなく一般社団法人で行おうというのが今回ご紹介する方法です。

パターン1

個人の財産を一般社団法人に贈与するパターンです。

贈与して財産が一般社団法人に移れば、

その財産は個人のものではありませんので相続税の対象外となります。

ここで考えなければいけないことがいくつかあります。

①まずは、一般社団法人の性格を2階型の非営利又は共益型としなければ、

②次に、移転する資産に含み益がある場合には、

この場合個人は対価をもらっていませんが、

法人に時価で譲渡したとして含み益に課税されますので、

移転資産の選定には注意が必要です。

③そして、一番注意しなければならないのは

個人の相続税、贈与税の不当減少(相続税法66条4項)と判断されないかどうかです。

もしそのように事実認定された場合には、

一般社団法人を個人とみなして贈与税が課される

(同時に課税される法人税は控除されるため二重課税にはなりません)

こともありますので、その設立運営には充分な注意が必要となります。

従いまして、税金を回避したいだけの理由ではかなりハードルの高いスキームとなります。

パターン2

個人の資産を一般社団法人に譲渡する方法です。

こちらも移転した財産については、

個人のものではありませんので相続の対象外となる点は変わりませんが、

譲渡であるため対価(金銭又は債権)をもらいますので、

その金銭又は債権についてどうするか、ということはあります。

このスキームの場合、一般社団法人は基本的に1階、2階型のどちらでも構いません。

ここで考えなければいけないのは譲渡価額です。

時価であれば個人側、法人側ともに税務上問題ありません。

時価以外(低額)で譲渡した場合に、

みなし譲渡(所得税法59条)の規定の適用に注意すべきこととなりますし、

一般社団法人側では時価との差額について受贈益課税されることになります。

しかし、その一族として継承していきたい財産がある場合などに有効なスキームです。

個人が一般社団法人の持ち分を持たないという特徴から、

移転後については相続税の対象範囲からは外れることになるというのが、

株式会社などを利用する場合とまったく違う点ですね。

最近の上場会社の株主を見ていると、一般社団法人○○○といった株主が出てくることも多くなりました。

これはおそらく創業家の株式を持分のない一般社団法人に移しているのだと思われます。

株価が上がっても個人の財産とは無関係となりますから、

相続税のことを気にせず業務に邁進できます。

これからは一般社団法人での起業もありかもしれません。

最後に、パターン1の「相続税を不当に減少する場合」とは?とひっかかっている方もいらっしゃると思います。

これについては、次回のSUレターでご紹介したいと思います。

※SUレター発行日現在の法令により記載しておりますが、将来の改正及び財産評価基本通達6項(この通達の定めによりがたい場合の評価)の適用がある可能性もございます。

(この通達の定めによりがたい場合の評価)

この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。

その他Vol.5 外国人を雇うときはここをチェック!~知らずに不法就労させてしまったら!?~

外国人を雇うときはここをチェック!

その他Vol.5

~知らずに不法就労させてしまったら!?~

こんにちは。SUパートナーズ税理士法人の新宮です。

平成24年7月から新しい在留管理制度が導入されております。

外国人を雇用するときの確認方法が変わっておりますので、確認しておきましょう!

さて今週は雇用関係のSUレターです。

知らずに不法就労させてしまっていたら処罰の対象に!?

外国人を雇うときはここをチェック!

新しい「在留カード」とは?

これまでの「外国人登録証明書」に代わって、新しく「在留カード」が発行されることになりました。「在留カード」とは、外国人が3カ月以上日本に滞在する権利を証明する許可証と考えれば分かりやすいかと思います。

これは、不法就労を防ぐ目的で導入されたもので、外国人を雇用するときは、必ず「在留カード」の内容を確認します。

また、在留カードには、偽変造防止のためのICチップが搭載され、カード面に記載された事項の全部または一部が記録されるしくみになっています。

こんなケースは不法就労です!

①オーバーステイをして働いている場合

不法就労というと、密入国者をイメージしてしまうかもしれませんが、それだけではありません。そもそも正規の在留資格のある人が、オーバーステイをして働いているケースも不法就労にあたります。外国人の方で在留期間の更新をせず、与えられた在留期限を過ぎてしまっている場合がありますのでご注意ください。

②観光や知人訪問の目的で入国した人が働く場合

これも不法就労になります。また、留学生が許可を得ずにアルバイトをすることも不法就労となります。このように、入国管理局から働く許可を受けずに働くケースは不法就労になってしまいます。

③入国管理局から許可された就労範囲を超えて働く場合

たとえば、外国料理店でコックとして働くことを認められた人が、まったく違う工場で単純労働をしている場合なども不法就労になります。

在留カードの確認を怠ると会社にも責任が!?

外国人を採用するとき、ついつい「在留カード」の確認が後回しになってしまうことがあるようです。たとえ採用した外国人が不法就労であることを会社が知らなかったとしても「在留カード」の内容を確認していないといった過失があると、事業主が処罰を受けることになります。この場合、「3年以下の懲役、または300万円以下の罰金」が科せられることがありますので、雇用する前に必ず「在留カード」を確認しましょう。

国際税務Vol.5 イギリスにおけるこれからのビジネス~EU離脱に伴う税務の影響~

イギリスにおけるこれからのビジネス

国際税務Vol.5

~EU離脱に伴う税務の影響~

こんにちは。だいぶ春の気配を感じるようになってきました。

早くお花見に行きたくてソワソワしています!

海外を旅していると、いろいろなことを考えさせられます。

改めて日本の良さに気づくこともあれば、深く反省させられることも。

広い世界を見ることによって自分の世界も広がります。

やっぱり日本は狭いです。

若者たちにはどんどん旅に出て視野を広げてほしいと思う今日この頃です。

さて今週はイギリスのEU離脱がテーマのSUレターです。

ヨーロッパを旅していて思うのは移動の自由の素晴らしさです。

異なる言語を使う国へ電車やバス一本で行け、入国審査もなく、

まるで国内間の移動のように気軽に海外旅行ができるのです。

旅行だけではなく、その自由度は仕事や学校にも及びます。

島国に住む日本人にとっては驚くべきことですが、現地の人たちにとってはそれが当たり前なのです。

自分もEUパスポートが欲しい、と何度思ったことか。

たまたまヨーロッパ旅行中に聞いたイギリスEU離脱のニュースは、

なんてもったいない!というのが正直な感想です。

税務面での影響

イギリスがEUを離脱するにあたり、税務面で影響があると言われているのが間接税です。

特に付加価値税(Value Added Tax:「VAT」)や関税は、EUレベルでその制度や枠組みが定められています。

関税 について

EU関税同盟はEU域内における物品の自由移動を実現するもので、域内の関税や通関手続きは撤廃されています。

EUから離脱した場合、当然このEU関税同盟からも外れることになるので、

イギリスとEUは外国同士となり、EUとの取引が輸出入とみなされます。

企業にとっては、関税徴収、通関手続きなど煩雑な手間と追加コストがかかることになります。

VATについて

VATについては、EU域内のVAT指令により標準税率、軽減税率、免税、

課税タイミング等について共通ルールが適用されており、

イギリスはそれを国内法に反映しているため、大きな混乱が起こることはなさそうです。

ただし、EU加盟国でなくなることで適用されなくなる規則の改定は必要となります。

また、EUを離脱することによりEU加盟国との取引が輸出入取引となり、

インボイス手続きや報告手続きが変更される可能性があります。

更にEU各国でVAT課税事業者の登録や納税代理人の任命などが必要になります。

関税と同様に、企業にとっては手間と追加コストを強いられることになります。

日本との関連

日本においてイギリスに拠点を持っている企業は意外に多いそうです。

その理由の一つとして、EU加盟国に対し関税を払うことなく貿易をすることが可能だということがあります。

今後はそのメリットが失われるわけなので、拠点の再配置など、

ヨーロッパにおける経営戦略の見直し、検討が必要になってくるかと思います。

その他にもITシステムの変更や、

VAT税率変更の可能性を視野に入れた販売戦略の再検討も必要ですね。

海外展開する企業にとって他人事とはいえないこの件、

時間はあっという間に過ぎてしまうので、早急な対応が必要となりそうです。

相続・事業承継Vol.5 一般社団法人と相続対策?

一般社団法人と相続対策?

相続・事業承継Vol.5

こんにちは。SUパートナーズ税理士法人の乾です。

3月に入りましたね。皆様、確定申告はお済でしょうか?

私自身は医療費控除があるのですが、ギリギリの申告となりそうです。。。

弊社のお客様の確定申告は最終コーナーを回ったところで、

みんな気力で走っています!!

まだお届けできていないお客様はもう少々お待ちくださいm(__)m

今回は一般社団法人というあまり聞きなれない法人についてです。

「一般社団法人」と聞いて、

「非営利」→「自分は関係ない」と考えた方はぜひ読んでいただければと思います。

実は一般社団法人は

「非営利事業だけでなく営利事業もできます」

「相続対策にも使える場合があります」

という情報を知らない方は意外と多いのです。

どういうことか?

多くの方が個人の財産管理を法人へ移すことを進められています。

ただし法人に移したからといって、全く相続税がかからないというわけではありません。

その法人への財産の移し方にもよりますが、

たいていはその法人の株式を持っているため、その株式が相続税の対象となります。

しかし、一般社団法人(以下SHという)には、その株式(持分)というものがないというのが最大の特徴です。

したがって、個人から切り離されます。

弊社でもいくつか事例があります。

・文化的活動を行う一般社団法人

・芸術作品を永続的に後世に顕彰するための一般社団法人

などです。

不定期とはなりますが、今後複数回にわけて一般社団法人の利用について配信したいと思います。

まず第1回目の今回は概要編です。

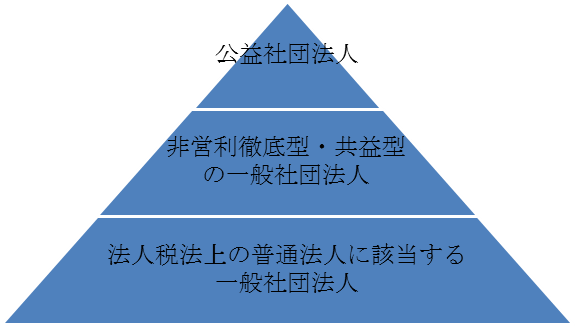

SHの制度は三階建てに例えられます。

1階は通常のSHです。こちらは株式会社と同様に法人税が課税されます。

2階はSHの定款に下記の要件(紙面の関係上主要なもののみ)を盛り込んだ法人で、

基本的に法人税は課税されず、収益事業(34業種)を行う場合にのみ課税されます。

・非営利徹底型の要件

①剰余金の分配を行わない旨の定めがあること。

②解散したときはその残余財産が国若しくは地方公共団体などへ帰属する旨の定めがあること。

③理事の総数のうち特殊関係者が3分の1以下であること。

・共益型の要件

①会員の相互の支援、交流などを主たる目的としていること。

②解散したときはその残余財産が特定の個人又は団体に帰属する旨の定めがないこと。

③理事の総数のうち特殊関係者が3分の1以下であること。

3階はSHが内閣府又は都道府県の公益認定を受けた場合です。

こちらは2階と同様に原則法人税は課税されず、収益事業にのみ課税されます。

それ以外にも様々な特典があり、法人税率が15%と低く一定であり、

利子配当などの支払いを受ける場合に源泉所得税が課されない、

収益事業でもうけた場合にもその資金を非営利事業に使うことにより、

法人税が免税とされるなど優遇されています。

その分認定の取得や運営が大変な面があります。

これらのうち1階、2階が使えるのです。

次回は具体的にどのように使われているかを見ていきたいと思います。

弊社が共著で出している一般社団法人の書籍も第2版が発売されています。

専門家向けのためあまり知られていませんが、読みたい方はご連絡ください。

お送りいたします。

「第2版 事例にみる一般社団法人の活用の実務」発行元:日本加除出版

著者:弁護士 後藤孝典

司法書士 野入美和子

SUパートナーズ税理士法人 阿部幸宣、乾潤一、宮崎勝、井手鮎子

その他Vol.4 修繕費と資本的支出の違いとは?~リフォーム費用はすべて費用となるか~

修繕費と資本的支出の違いとは?

その他トピックスVol.4

~リフォーム費用はすべて費用となるか~

こんにちは、SUパートナーズ税理士法人の木下です。

ここ数年、相続税の節税目的でアパートを購入する方が増えているようですね。

特に、最近の超低金利の住宅ローンもあって、購入を検討されている方も

多いのではないでしょうか?

今週はそんな不動産税務がテーマのSUレターとなります。

アパート経営では様々な経費がかかりますが、その中で特に大きなものが

リフォームなどの修繕費用です。

この修繕費用は、「修繕費」としてすべて費用に計上できるでしょうか?

その修繕の内容によっては、固定資産に計上する必要があるかもしれません。

修繕費と資本的支出

その修理や改良、改造等(以下、「修理等」という)がアパートの通常の維持管理のためや原状回復のために行われる場合は、「修繕費」としてその修理等の金額を費用に計上できます。

その修理等によってそのアパートの価値や耐久性が増す場合には、「資本的支出」として、その修理等の金額を固定資産に計上しなければなりません。

(元のアパートと同じように減価償却が必要となります。)

例えば、壁紙の張替や破損ガラスの取替えなどは基本的に修繕費となります。

避難階段の取付けなど物理的に付加したものや用途変更による模様替え等改装費用は資本的支出となります。

ただし、資本的支出でも、その修理等にかかる費用が20万円未満の場合や、その修理等がおおむね3年以内の期間を周期として行われる場合は、費用として計上することもできます。

形式的に判断

例のように、資本的支出なのかどうか分かりやすいものはいいですが、

実際には、修繕費なのか資本的支出なのか判断に迷うものが多いかと思います。

そういった修繕費か資本的支出なのか明らかでないものについては

その一の修理等の金額が60万円未満の場合やその修理等をした資産の前期末取得価額の約10%相当額以下の場合には全額を修繕費として処理することができます。

また、その一の修理等の金額のうち30%相当額とその修理等をした資産の前期末取得価額の10%相当額のいずれか少ない金額を修繕費とすることもできます。

その場合には、残りの金額が資本的支出となります。

具体的な金額で確認しましょう

アパートのリフォームを行い、その修繕等の金額が300万円(壁紙の張替費用 40万円が含まれている。)アパートの前期末における取得価額が1,000万円の場合です。

まず、300万円のうち壁紙の張替費用40万円については、修繕費に該当するため費用となります。残りの260万円については、修繕費に該当するか資本的支出に該当するか実態を見て判断を行います。

明らかでない場合には、260万円は、60万円を超えており、かつ、アパートの取得価額1,000万円の10%相当額100万円を超えておりますので、全額を修繕費にすることはできません。

次に、修繕費260万円の30%相当額78万円と100万円を比べると、78万円が少ないです。

したがって、78万円を修繕費として計上し、残額の182万円が資本的支出として計上することができます。

国際税務Vol.4 備えあれば憂いなし~移転価格税制の文書化についてのルール~

備えあれば憂いなし

国際税務Vol.4

~移転価格税制の文書化についてのルール~

こんにちは。寒い日々が続いていますが体調を崩されたりしていないでしょうか。

春を待ちわびながら、冬の澄んだ空気の心地良さに浸る今日この頃です。

さて今週は移転価格の文書化がテーマのSUレターです。

移転価格税制の歴史

海外展開をしている企業なら留意しなければならない移転価格税制ですが、

アメリカにおいてはその歴史は古く、1920年頃から規定が存在し、

それ以来着々と法整備が行われてきました。

一方日本における歴史はあまり長くなく、1986年の税制改正により初めて導入されました。

1980年代後半にアメリカの税務当局である米国内国歳入庁(IRS)が、

アメリカに進出した日本の自動車メーカー等をターゲットとして移転価格課税を次々と行い、次第に日本における認知度が広まってきました。

長い歴史の中で効率的に整備されたアメリカの移転価格税制に比べ、

創設当初の日本の移転価格税制はいろいろと不備な面も多く、

その不備の一つが文書化に関するものでした。

文書化について

今までも移転価格の検証にあたって必要な資料の提出は求められていましたが、

どのような書類を具備したらいいのかが明確になっておらず、対応に苦慮する企業が多いのが実態でした。

とりあえずはアメリカの例に倣い揃えてみたものの、

当局からは「これではだめだ」と言われ、じゃあどうすればいいの!という混乱があったことも。

2016年度にようやく租税特別措置法が改正され、具体的に準備すべき文書が明確化されました。

また、それと同時に求められた資料の提出がない場合には推定課税を行うことができるとされました。

具体的な文書化の内容

その内容ですが、大きく分けて

1 国外関連取引の内容を記載した書類

2 独立企業間価格を算定するための書類

から成ります。

1 について主だったものを挙げると、

・国外関連取引に係る資産の明細や役務提供の内容

・国外関連取引当事者が果たす機能や負担するリスク

・国外関連取引を行う無形資産の内容の説明

などとなります。

2については、肝心の独立企業間価格に関するものなので重要なポイントとなります。算定は最適な方法「ベストメソッド」に基づいて行う必要があり、

1で記載した事実関係を基に選定し、その理由を記載する必要があります。

どの算定方法を採用するかによって結果もかなり変わってくるので慎重に検討し、

税務当局からの反論があっても、十分に説明可能な状態にしておかなければなりません。

具体的な算定はデータベースを用いる場合が多く、専門知識及び高額な使用料が発生することから納税者だけでの対応が非常に困難です。

必要に応じて専門家のサポートを得るのが効率的な運用になるかと思います。

移転価格調査は扱う金額が大きいこともあり、

当局と納税者の熱気すさまじい修羅場が繰り広げられることも

しばしばです。

理不尽な課税を受けないためにも、事前に入念な準備を行っておくことが求められます。

相続・事業承継Vol.4 社長「生涯現役!」⇔承継者「不安しかない…」? ~熟慮と決断の勇気!~

社長「生涯現役!」⇔承継者「不安しかない…」?

相続・事業承継Vol.4

~熟慮と決断の勇気!~

こんにちは。SUパートナーズ税理士法人の押味です。

数年前から相続・事業承継のブーム感がすごいですね。

セミナーでも書籍でもWEBでも頻繁に目にします。

お客様も皆様勉強家ですので、御詳しい方が多いです。

今週はそんな事業承継がテーマのSUレターです。

事業承継の中でも株式の承継についてです。

株式の承継の中でも種類株式(今回は属人的株式)、また、承継準備の大事さについてです。

社長も承継者の方も是非お読みになってください。

属人的株式とは?

事業承継にかなり有利に使えるのではないでしょうか?以下、制度の概要です。

・株主によって権利(議決権や配当)に差を付けられる株式のこと

・定款の変更のみによって導入ができる(登記が必要ない)

・特殊決議(総株主の半数以上かつ、総株主の議決権の3/4以上での決議)による

※未公開の会社に限ります。

つまり、ある株主は1株100個の議決権、

もう一方の株主は1株1個の議決権、にすることなどができるということです。

(あまりにも極端な場合には会社法の趣旨から逸脱しているとして否定されることもあります)

事業承継に有効とは?課題の確認と解決策

事業承継では様々な課題、しかも矛盾する課題がありますが、属人的株式を活用できればクリアできるものも多いのです。

たとえば…

- 承継者は決めているが、まだ決定権は渡せない、心配だ!

→社長の議決権割合を高める設定としておけば、生前に株式を移転しても支配は継続できます。

- 取引先などの信用に影響するのではないかと心配!

→登記が不要なので、外観ではわかりません。

- 相続人(お子様)が複数いて、承継者だけに生前に株式を移しづらい!

→承継者には議決権の多い株式を、その他の相続人には少ない株式をお渡しになれば量でいうと平等にできる。

事業承継対策の重要性

また、一般的にも、対策が遅れた場合(対策を打たずに亡くなる、認知症になるなど)の問題も多いです。

たとえば…

- 誰が承継するのか定かではなく、従業員、取引先、事業に大きな影響が出る

- 株価が高額で、急な相続税の納税に苦しむ

- 体調を崩されてから対策を打とうと思っても、認知症になってしまった場合などにはかなり困難

このような課題は、生前にタイミングを見計らって株式を承継者に移転しておけば、ほとんどクリアできます。

まとめ

私が思うこういった対策のポイントは、「生前にできる=確実に意思を反映できる」「負担が相続税よりは予測しやすくなる」に加えて「目に見えない効果もある」という点です。

それは、

・社長の抱えている複雑な想いを解決できる方策であること

・社長も承継者の方も、事業を承継していくことについて共通の認識を強く持てること

です。

一番の課題は、そもそも事業承継対策に着手する気がない(「まだまだやる!」「任せる気はあるがまだ早いな」と思っている)ことかもしれません。

しかし、長い目でみて、ご自分の大切な事業をどうしたら良いか、相続人となる方たちにどのように財産を残していきたいか、熟慮を重ね、専門家とも相談しながら不明点を解決し、一番望ましい形で「生涯現役!」を果たすことをお考えになってはいかがでしょうか。

その他Vol.3 フリーレントとは!?~会計処理の方法は!?消費税、法人税の扱いは!?~

フリーレントとは!?

その他Vol.3

~会計処理の方法は!?消費税、法人税の扱いは!?~

こんにちは。SUパートナーズ税理士法人の新宮です。

大家さんにとって賃貸物件の空室は悩みの種ですね!!

家賃を下げてどうにか稼働率を上げたいところですが、それで他の入居者からも値下げ要求されてしまうと大変なことに・・・。

そこでフリーレントが効果的です。

さて今週は不動産がテーマのSUレターです。

フリーレントとは?フリーレントを利用したときの会計処理や税務上の取扱いは?

フリーレントとは?

まず、フリーレントとは「レント(賃貸料)」が「フリー(無料)」つまり「賃料無料」という意味です。

ただし、ずっと無料というわけにはいきませんので、一定期間(一般的には入居後1~6か月)の賃料を無料にする、というものです。

家賃を無料にする契約形態が一般的であるため、管理費や共益費は当初から発生します。

フリーレントであれば表面上の賃料はそのままで、実質的に入居者の賃料を抑えてあげることができます。

数か月分の家賃収入の損失はあるものの、既存の住人から不平や値下げ要求をされる心配もなく入居率を上げられるメリットがあります。

会計処理の方法は2パターン

1.フリーレント期間中は収益計上せず、実際に賃料を受け取る期間から収益を計上する方法

2.フリーレント期間を含む賃料総額を賃貸期間で按分し、賃貸期間にわたって収益計上する方法

1.の考え方は実質的に「フリーレント期間の賃料は免除又は値引き」という考え、

2.は、フリーレントは一般的に中途解約できないため、契約した時点で賃料総額が確定しているため、フリーレント期間を含めた期間で収益を按分するという考え方です。

法人税の取扱い

1、2のいずれの会計処理を行った場合でも、法人税の取扱いでは税務調整をする必要はありません。つまり、税務上はどちらの処理も認められるということです。

ただし、特定の関係会社や取引先等に対してのみフリーレントの期間を設定して無償で賃貸する場合は、賃料相当額が寄付金又は交際費に該当することになるので注意が必要です。

消費税の取扱い

消費税の取扱いにおいても、1か2のいずれの方法が認められます。消費税の取扱いは基本的に法人税の処理と一致しますので。そのため、法人税の処理上、1の方法で処理すれば、フリーレントが終了し実際に賃料の授受が行われたときに消費税の課税売上を認識することになります。法人税の処理上、2の方法で処理すれば、フリーレント期間を含めて按分した売上を消費税の課税売上として処理することになります。

一般的には2の方法は期間按分に手間がかかるため、1の方法が採用されることが多いようです。

国際税務Vol.3 海外取引に係る消費税の取扱い~日本の会社との取引でも注意が必要~

海外取引に係る消費税の取扱い

国際税務Vol.3

~日本の会社との取引でも注意が必要~

こんにちは。SUパートナーズ税理士法人の宮崎です。

さて、今週は国際取引に係る消費税がテーマになります。

あるお客様から、下記のような質問がありました。

「当社は、機械の組立・据付工事を専門とする会社です。

この度、日本の取引先が製造した機械を海外の会社に販売することになり、

海外現地にて据え付け工事を行い、納品することになりました。

その海外での据え付け工事を当社に依頼があり、海外に当社従業員を1週間派遣しました。

この取引の対価として、報酬100万円+消費税8万円=108万円(税込)を請求しましたが、

先方の会社から当該取引は消費税が発生しない取引ではないのではなないかと言われ、

困惑しています。

日本の会社同士の取引のため、消費税がかかると思うのですが、

これはいわゆる下請けいじめでしょうか。」

結論から言いますと、

役務の提供が国外で行われているため、国外取引に該当し、消費税は不課税となります。

今回の取引の場合、相手先の会社の所在地が日本であることにより、消費税が発生することはありません。

そのため、取引先の主張が正しいことになり、下請けいじめではありません。

役務の提供の内外判定

消費税の課税の対象となる取引は、「国内」において事業者が事業として対価を得て行う資産の譲渡等が該当します。

つまり、国外で行われた取引については、消費税の課税の対象とはなりません。

そのため、その取引が国内で行われたのか、国外で行われたのかはとても重要となります。

国内取引か国外取引かの判定(内外判定)は、次によります。

イ 資産の譲渡又は貸付けの場合

資産の譲渡又は貸付けの場合は、一定の取引についての例外はありますが、原則として、その譲渡又は貸付けが行われる時においてその資産が所在していた場所で国内取引かどうかを判定します。

ロ 役務の提供の場合

役務の提供の場合は、一定の取引についての例外はありますが、原則として、その役務の提供が行われた場所で、国内取引かどうかを判定します。

今回の事例の取引は、据え付け工事ですので、役務の提供に該当します。

また、据え付け工事を行った場所は、国外になります。

したがって、役務の提供が行われた場所が、国外のため、消費税は課税されません。

役務の提供の内外判定(例外)

役務の提供が国内で行われたかは、その行われた場所で判定しますが、

通信や保険などその場所が特定できない取引については、

下記のように取引ごとに判定場所を定めています。

(消費税法施行令6条2)

一 国内及び国内以外の地域にわたって行われる旅客又は貨物の輸送

…当該旅客又は貨物の出発地若しくは発送地又は到着地

二 国内及び国内以外の地域にわたって行われる通信

…発信地又は受信地

三 国内及び国内以外の地域にわたって行われる郵便又は信書便

…差出地又は配達地

四 保険

…保険に係る事業を営む者(保険の契約の締結の代理をする者を除く。)の保険の契約の締結に係る事務所等の所在地

五 専門的な科学技術に関する知識を必要とする調査、企画、立案、助言、監督又は検査に係る役務の提供で次に掲げるもの(以下この号において「生産設備等」という。)の建設又は製造に関するもの

…当該生産設備等の建設又は製造に必要な資材の大部分が調達される場所

イ 建物(その附属設備を含む。)又は構築物(ロに掲げるものを除く。)

ロ 鉱工業生産施設、発電及び送電施設、鉄道、道路、港湾設備その他の運輸施設又は漁業生産施設

ハ イ又はロに掲げるものに準ずるものとして財務省令で定めるもの

六 前各号に掲げる役務の提供以外のもので国内及び国内以外の地域にわたって行われる役務の提供その他の役務の提供が行われた場所が明らかでないもの

役務の提供を行う者の役務の提供に係る事務所等の所在地